2023年,焊接钢制管行业同钢铁行业一起经历了跌宕起伏的一年。国内外形势复杂多变,地缘冲突等局部热战不断,以美为首的新冷战思维不断抬头,叠加美联储不断加息并持续维持高息状态,世界经济面临较大的衰退风险;2023年是我国疫后复苏第一年,国内经济稳步的增长韧性强,但仍受到消费动能不足的影响,叠加房地产投资大幅下行,粗钢产量及钢材需求明显下滑,同时用钢需求出现非常明显的结构性调整,建筑用钢需求占比不断下降,制造业用钢需求占比提升。

今年以来,焊管价格整体呈现先强后弱走势,全年均价大幅下移,即期利润前高后低,但焊管生产企业多数面临亏损困境,中小钢管生产企业经营困难,焊管产量、库存均呈现逐步下滑态势。从今年的产能变化来看,我国今年产能新增之路有所放缓,淘汰产能明显增多,价格大大下行使得焊管生产企业以控产量、低库存、快周转为主要经营思路,一方面小管厂面临生存困境,另一方面,大管厂积极进行区域布局及产能扩张,品牌之间的竞争仍呈现“白热化”状态,“价格战”经营思路有所改观,公司竞争重点向品牌力、服务能力等总实力转向。

展望2024年,经历了几轮大级别的调整之后,一方面下游企业对价格认可度有所提高,另一方面,在新的经济稳步的增长压力下,货币政策导向趋于宽松,政策底后房地产市场也逐步迎来市场底,市场也将有了新的期待。对于2024年需求而言,随着地方政府债务问题逐步化解,经济将有望迎来新一轮复苏,水利、电力、城市管网改造等新型基础设施建设将成为钢管需求新的增长动力,同时,钢结构产量发展迅速增加,或为钢管需求带来持续增量,房地产投资虽有所放缓,但随各项政策效果逐步显现,2024年房地产销售有望逐步回暖,房地产将逐步进入到健康平稳发展阶段,焊管市场需求或仍值得期待。

焊管价格整体呈现先扬后抑,上半年高位回落,下半年在4050-4350元/吨区间震荡;目前焊管价格处在历史价格中位线上沿,但利润水准处于历史地位;截止11月,2023年焊管全年均价为4333元/吨,较2022年全年均价下降519元/吨。

与发达经济体相比仍具较强的价格上的优势。截止11月,2023年中国焊接钢制管均价为768美元/吨,日本为1094美元/吨,欧盟为979美元/吨,美国中西部地区为1193美元/吨

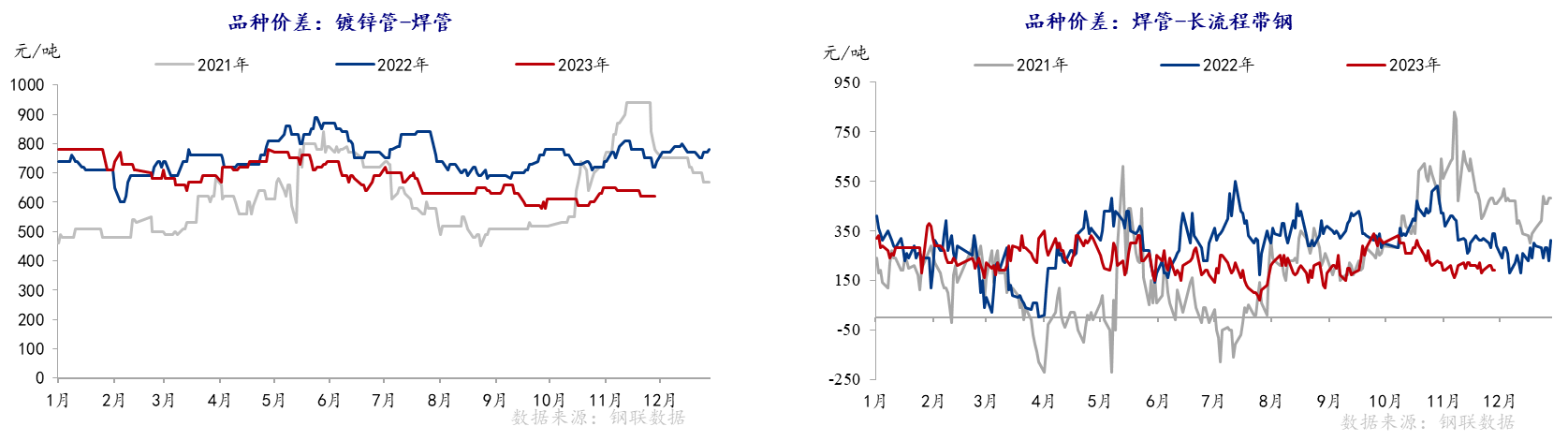

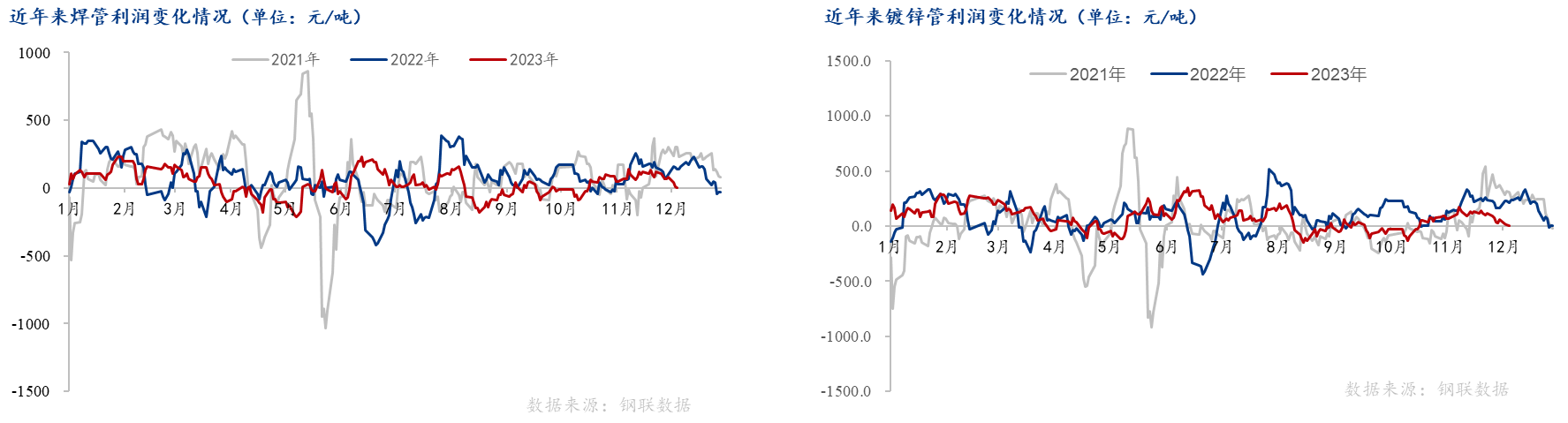

焊镀、管带价差明显收缩。2023年焊管与镀锌管价差呈现前高后低走势,上半年基本稳定在700元/吨一线元/吨附近,全年焊镀价差较去年同比收缩约150元/吨;焊管与带钢价格基本稳定在200元/吨,较去年同比下降100元/吨;

卷带价差稳定合理。2023年全年卷带差基本为正,极少倒挂,全年平均价差在50元/吨,带钢供给相对宽松情况下,卷带差回归合理。

焊管、镀锌管利润持续下滑,2023年焊管年平均利润38元/吨,同比下降40元/吨;镀锌管利润为82.4元/吨,同比下降24元/吨;焊管、镀锌管全年即期利润亏损天数显著增加,企业经营效益整体偏差。

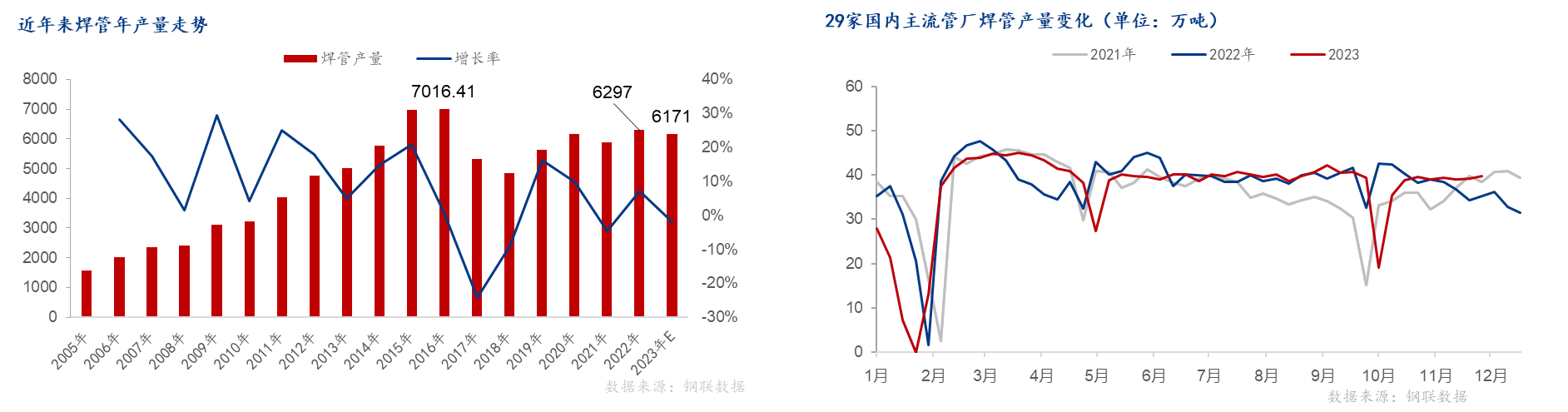

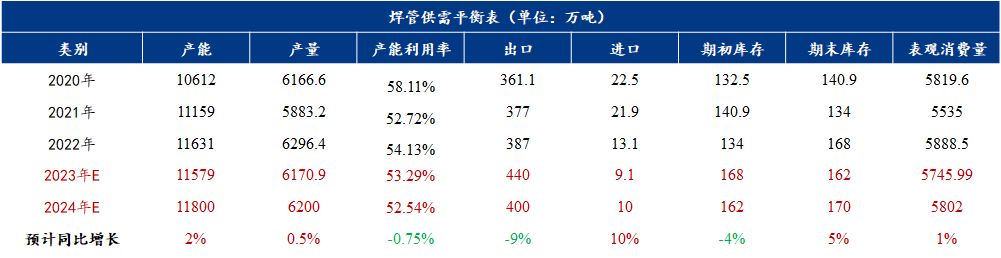

2023年全国焊管产量整体呈前高后低的下降趋势。据Mysteel全样本调研多个方面数据显示,2023年我国焊管预估产量为6171万吨,同比减少126万吨,降幅为2%;细分品种产量结构性变化明显:基管产量中除方矩管产量增加外,直缝焊管、螺旋管、脚手架管产量出现下降,其中直缝焊管价格降幅较为显著。高的附加价值产品产量比重显著增加,其中镀锌圆管管占焊管比重从2022年44.5%增至51.7%,焊管外卖比例大幅度减少,同时镀锌方矩管产量也显著增加;传统脚手架及盘扣脚手架管产量受地产不景气影响降幅较大。

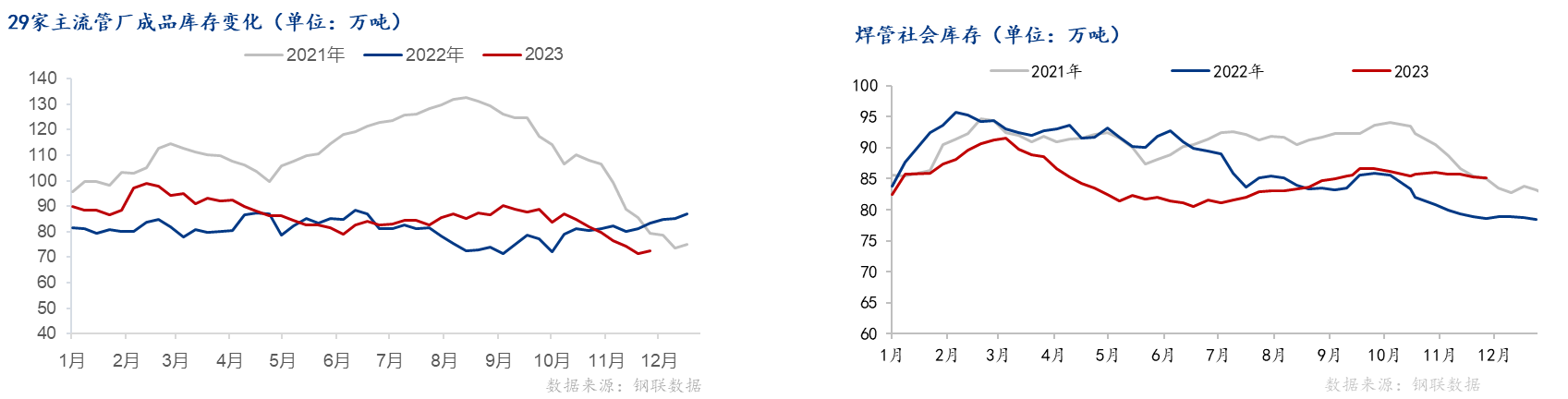

管厂以销定产。管厂库存全年大部分时期库存均与去年库存水平相当,基本都处在库存警戒线附近徘徊,管厂主动控制库存应对价格下行风险,生产端也是根据库存情况灵活排产;

贸易商库存呈“V”型走势,2023年上半年,焊管社库呈先增后降态势,面对价格大大下行,商家多将库存降至极限水平,随价格企稳,下半年贸易商库存逐步开始回升。

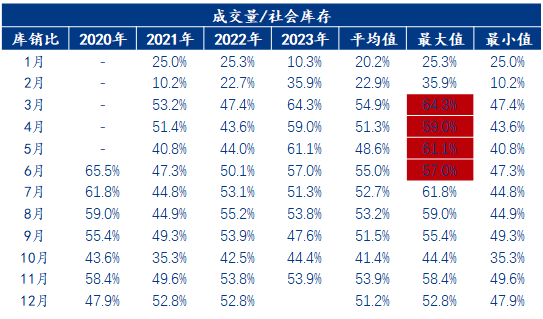

库销比前高后低,下半年贸易商风险偏好相对转暖。2023年3-7月焊管库销比达到了2020年6月以来新高,表明此阶段目前贸易商库存下降空间非常有限。

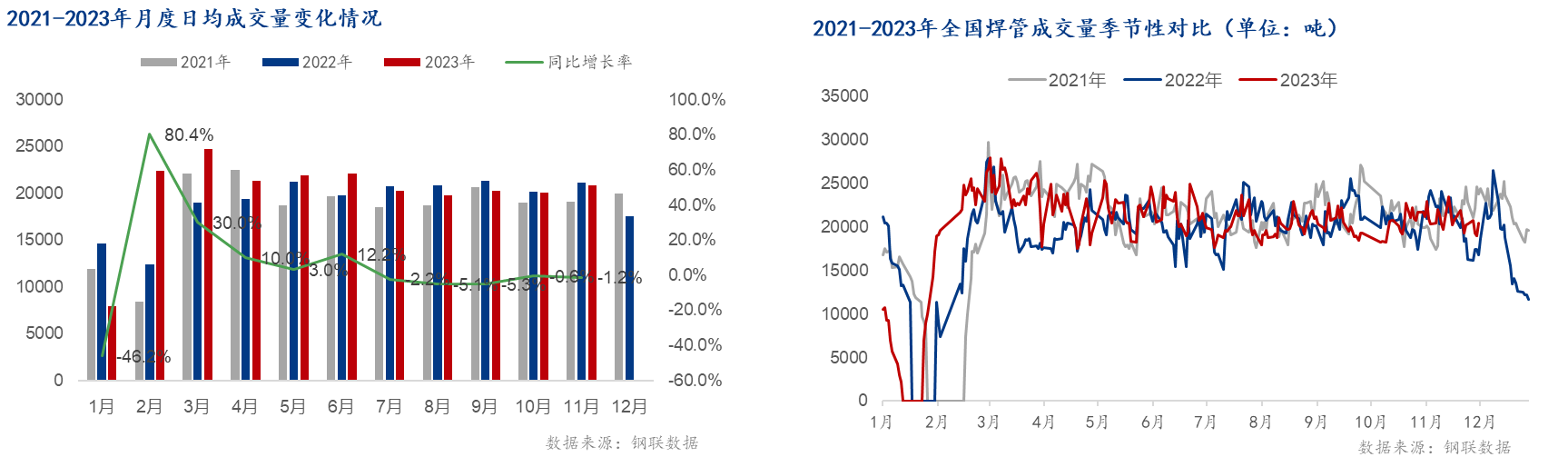

2023年上半年受价格大大下行的影响,“金三银四”旺季落空,下半年需求整体弱于去年同期水平,11月需求反而出现超预期回暖;全年来看,房地产施工项目数下滑极度影响镀锌管需求,电力、水利、市政护栏等基础设施建设对冲了部分因房地产投资下滑的影响。

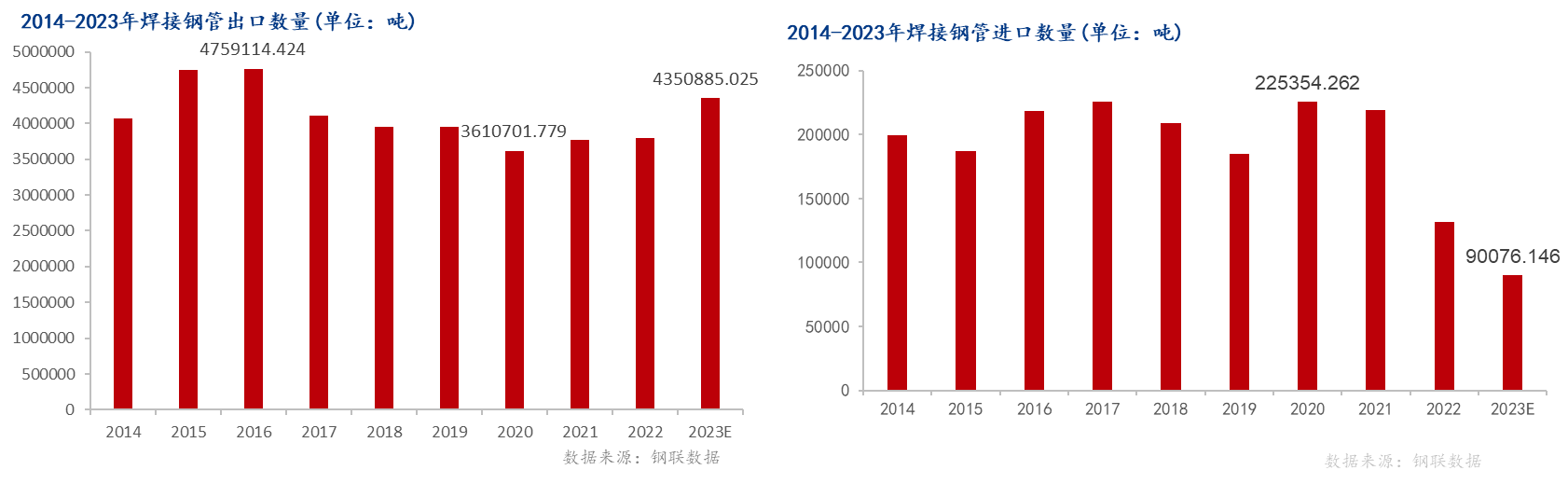

我国焊管出口极具价格竞争优势,焊管出口增幅明显,国产焊管替代进口,焊管进口一下子就下降。2023年1-10月中国累计出口焊管367.09万吨,同比增长15.88%。2023年1-10月中国累计进口焊管7.508万吨,同比下降32.95%。2023年1-10月中国累计净出口焊管359.58万吨,同比增长17.67%。我国焊管主要出口国家为菲律宾、澳大利亚、泰国、新加坡,主要以东南亚、南美等发展中国家为主;主要进口地为日本、德国、中国台湾、瑞士,主要以发达国家和地区为主。

根据Mysteel不完全统计,2023年累计淘汰焊管产能204万吨,新增产能179万吨,总产能小幅下降51万吨。2024年我国焊管产能预计将达到11800万吨,主要方向为长流程钢厂扩充产品线及焊管头部生产企业跑马圈地,进行区域产能布局优化。

产量方面,2024年焊管供需基本面或继续维持弱平衡,产量或增至6200万吨,市场之间的竞争将进一步加剧,全年产能利用率水平将继续小幅下移,行业洗牌进入决胜阶段; 直缝焊管产能利用率或继续下滑,方矩管、螺旋管产量或有回升,虽然产能过剩压力持续存在,在管厂灵活排产的情况下,供给端或很难给价格带来大的压力。

2024年逆周期、跨周期调节政策继续发力,基建投资仍将作为托底经济的主要手段。2023年我国财政赤字率从3%提升至3.8%,意味着明年财政仍将有超万亿的增量资金投入到经济建设,钢结构及基建领域管网、护栏、水利、电力、油气长输管线等领域仍将有一定需求增量,房地产投资有望触底回升,房建领域用钢需求仍将持续下滑,但空间存在限制,各项逆周期调节政策的加持下,2024年需求仍具韧性,但不同品种钢管仍会出现结构性变化,方矩管或强于圆管。

出口方面,焊管出口或在人民币汇率上涨及海外“双反 ”政策趋严的背景下呈现增长放缓,甚至会出现下滑;

3、原料展望:煤焦矿存在比较大的高位回落风险,卷带产能过剩背景下价格或高度跟随铁水成本变化

煤焦铁矿价格仍处在历史相对高位,在周期规律上与钢材市场价格或存在时间差,煤焦保供及安全监督管理常态化之后,价格或有所回落,铁矿价格在人民币汇率升值及废钢替代优势渐显的情况下,长周期面临较大的下行风险;

带钢价格或长期受产能过剩制约,利润难以回归前期水平,管带价格联动或有所减弱。2023年样本企业带钢产量约为10944万吨,同比增长近1600万吨,产能为16384万吨,新增48万吨。产能利用率从57.7%降至66.8%,同比增长9个百分点,产能利用率增至2022年的水平;2023年带钢市场整体供应或仍较为宽松,产能过剩的问题仍较为突出,但以镀锌带钢为代表的民用领域带钢消费迎来明显增长,但整体预计2024年带钢仍将供过于求,对价格的长期压制任旧存在,整体价格弹性较弱。

4、价格预判:2024年焊管均价将进一步下移。预计2024年焊管全年均价将下移100-200元;整体或呈现箱体震荡格局,预计焊管价格波动区间在3900-4500元/吨,全年均价4200元/吨上下(以焊管4寸*3.75mm为例)。

操作建议:管厂控制生产节奏,丰富原料采购方式,加快库存运转,提升服务能力;贸易环节保持视销售情况维持合理库存,稳健操作。

免责声明:Mysteel发布的原创及转载内容,仅供客户参考,不作为决策建议。原创内容版权归Mysteel所有,转载需取得Mysteel书面授权,且Mysteel保留对任何侵犯权利的行为和有悖原创内容原意的引用行为进行追究的权利。转载内容来自互联网,目的是传递更加多信息,方便学习与交流,并不意味着Mysteel赞同其观点及对其真实性、完整性负责。申请授权及投诉,请联系Mysteel()处理。

Mysteel周报:全国带钢价格再度回落 预计下周仍将弱势运行(3.29-4.7)

Mysteel周报:京津冀热轧板卷震荡趋弱运行 预计下周价格窄幅震荡(3.22-3.29)

Mysteel周报:全国热轧带钢价格迎来反弹 预计下周价格震荡运行(3.15-3.22)

Mysteel周报:京津冀热轧板卷稳中趋强运行 预计下周价格窄幅震荡(3.15-3.22)

Mysteel周报:京津冀热轧板卷宽幅下调 预计下周价格震荡趋弱运行(3.8-3.15)